2012年8月から株式投資を始め、9月には投資信託(4銘柄)も始めました。

以来、毎月3万ずつ積み立ててきました。今月で52ヶ月になります。

期間中はアベノミクスという好景気、1ドル80円→120円への急激な円安があり株価のパフォーマンスは極めて良好でした。

一方で投資信託のパフォーマンスは期待したほどではない印象がありました。

銘柄の見直しを考えたこともありましたが、一定期間は続けようとほぼ存在を忘れて投資し続けました。

今後、投資信託を引き続き保有するかどうかを含めて具体的な経過を検討してみます。

保有銘柄

- SMTグローバル株式index (0.54%)

- eMAXIS新興国株式index (0.648%)

- Funds-i 外国REIT (0.594%)

- SMTAMダウ・ジョーンズindex (0.7452%)

投信の購入金額は上2つは毎月1万円ずつ、下2つは毎月5000円ずつ買い付けました。括弧内は信託報酬です。

個々の銘柄の選定理由は覚えていませんが、少額では手を出せない海外投資を投信で補おうという意図がありました。

信託報酬もSMTAMダウ・ジョーンズの0.7%台は頂けませんが、他はまずまず健闘していると思います。

ただし、VTなどのETFは経費率0.14%と極めて低く、投信の不利は否めません。

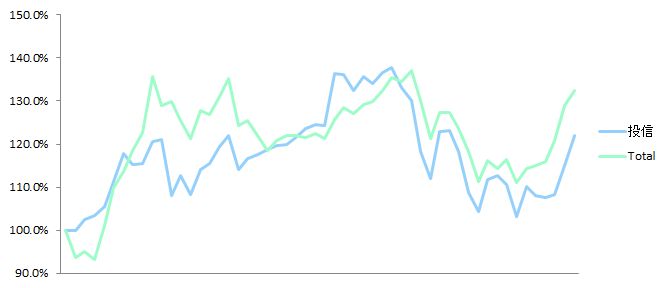

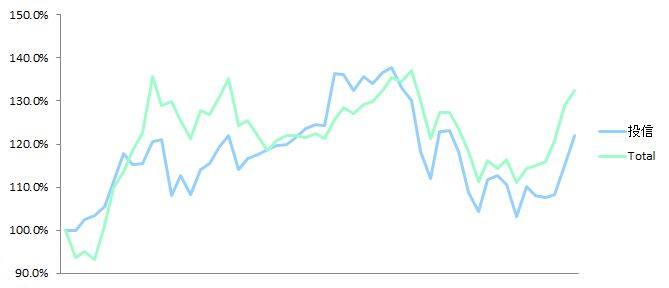

と、細かいことは置いといて、投資資産のTotal returnと投信のみのreturnを比較してみます。

分母に投資元本、分子に評価額を採っています。

序盤の1年ほどを除いては毎月定額を新規資産として投入しているため、投信と総資産ではほぼ条件はイーブンです。

序盤で大きく投信が出遅れていますが、アベノミクスで日経が倍に吹き上げたのでこれは致し方ないと思います。

一方で2014年末から2015年初頭にかけては投信がアウトパーフォームしています。

その後はほとんど似たような値動きですね。

最終的なreturnはTotalで+32%、投信が+21%です。

この差を大きいと見るか、小さいと見るか。

この1年半ほどの値動きが似すぎていないか。リスクヘッジになっているのか。

これらの評価は極めて難しいです。結局のところ期間を区切って評価することに意味がないのです。

今は投信が不利だが、時期によっては有利な時期がある、としか言えない。

投信のメリットとして、ドルコスト平均法があげられますが、今回の期間内に大きな下落局面がなかったことも投信に不利だったのかもしれない。

ただ、私の投資手法としても毎月投入する資金をほぼ使い切ってfull investにしているので実際は投信と大差ない。分散投資にならないという程度だ。この差に0.5%以上もの信託報酬を払う価値があるのだろうか。

1000万なら5万/年の経費だ。現物株なら0円だ。資産が高額になればなるほど価格に見合わないのでは?

もう一つ問題がある。

これらの投信は配当が出ないということだ。

本来配当は出ない方が配当控除による税コストが発生しないため、投信のパフォーマンスは良くなる。だからこその上記銘柄なのだが、これが配当の最大化を目的とする私の投資方針と合致しない。

配当に対する考え方は人それぞれだが、私は利食いのドルコスト平均法だと思っている。

極めて困難な利食いの判断をBUY&HOLDで放棄する一方で、配当による小さな利食いを積み重ねることによってキャッシュフローを確保する。そのうえで株式を手放さないため、会社の成長をそのままcapital gainとして評価益に加えることができる。プラスのキャッシュフローが発生するというのがミソで、ここからリバランスの原資や生活費を捻出できる。

投信では利食いしない限りキャッシュフローは常にマイナスなのでどこかで原資を用意する必要があるし、そもそも出口戦略が難しい。利食いをいつ行うのが得なのか、それは永遠に分からない。そんなことに腐心する必要があるのも、根本的な問題と思う。

結論

私の投資手法からは海外資産を気軽に持てるという以外に取り立ててメリットがない。

資産が大きくなればなるほど経費の絶対額が増える一方、個別株であっても資産が増えれば分散が可能になってくるため、そのメリットは薄れてゆく。

出口戦略がタイミング投資になるため、難しい。

ということで、2017年1月中でトランプ大統領就任前までに保有投信は解約します。

利益が出ているせいで年内に売却すると税金がかかるので今年は動けません。

コメント